FinTech是什麼?掌握金融科技概念、技術、6大應用,讓理財更輕鬆

FinTech是什麼?金融科技應用有哪些?本篇將說明金融科技定義、對金融業的影響,並探討金融科技有哪些核心技術、分享6個金融科技例子,最後解答常見問題。文末將推薦金融科技應用「Buy Now Pay Later」平台給你!

一、FinTech 金融科技崛起!讓金融服務更高效、貼近生活

你還記得自己上一次去銀行/郵局是什麼時候嗎?自從 FinTech 問世後,許多原本只能依賴人工與紙本作業來完成的金融業務(如開戶、轉帳、查詢餘額),現在只要透過手機或電腦就能即時處理,徹底改變了管理金錢的方式。

FinTech 究竟是什麼意思呢?以下我們將詳細介紹金融科技定義,並分享 FinTech 對金融業的影響及趨勢,帶你快速掌握金融科技的全貌!

(一)FinTech 是什麼?

FinTech 全名為 Financial Technology(金融科技),是結合 Financial(金融)+Technology(科技)2 大領域所發展出來的服務模式。核心概念就是透過 AI、雲端運算等尖端技術,重新設計、強化金融服務,讓理財與消費變得更聰明、即時。

舉例來說,以往開戶會需要到銀行排隊、填寫紙本資料,如今透過 FinTech,只要一支手機就能完成開戶流程,還能隨時查看帳戶餘額、消費紀錄等資訊;同時,金融機構透過 FinTech 也能精準分析客戶行為與需求,進而打造客製化的金融方案。

(二)FinTech 對金融業的影響為何?金融科技趨勢解析

2020 年爆發新冠疫情,基於健康安全考量,許多人紛紛減少進出銀行、郵局的機率。然而,日常金融需求(如轉帳、繳費、開戶、投資)並不會因此消失,因此促使了全球金融業加快「數位轉型」,積極導入 AI 客服、網銀 App、線上開戶等 FinTech 技術,除了滿足疫情「零接觸」「遠距服務」的需求,也順勢改善了長久以來金融服務耗時、人工容易出錯等痛點。

根據金管會銀行局統計,截至 2025 年 3 月,本國銀行線上申請數位存款的總戶數已達 2,558.5 萬戶,季成長為 4.6%,顯示用戶對 FinTech 的依賴和信任度是持續提升的。另外,為了持續推動台灣 FinTech 應用,金管會 2025 年也推出「金融科技發展補助措施」,針對符合資格的機構與學研單位提供每案每年最高 200 萬元的補助,藉此促進 FinTech 的新技術、新模式。

💡 FinTech 的應用從銀行端一路延伸到零售、電商、支付等生活場景,也催生出許多電子支付、先買後付(BNPL)等金融服務。以「AFTEE 先享後付」為例,消費者網購時可以先收到商品再付款,降低線上購物的風險與不確定性;賣家則能透過 AFTEE 即時收到貨款,無須擔心消費者拒付的風險,完美體現了 FinTech 讓金融更安全、生活化的價值。

| FinTech 時代的消費解方:「AFTEE 先享後付」 立即諮詢 |

|---|

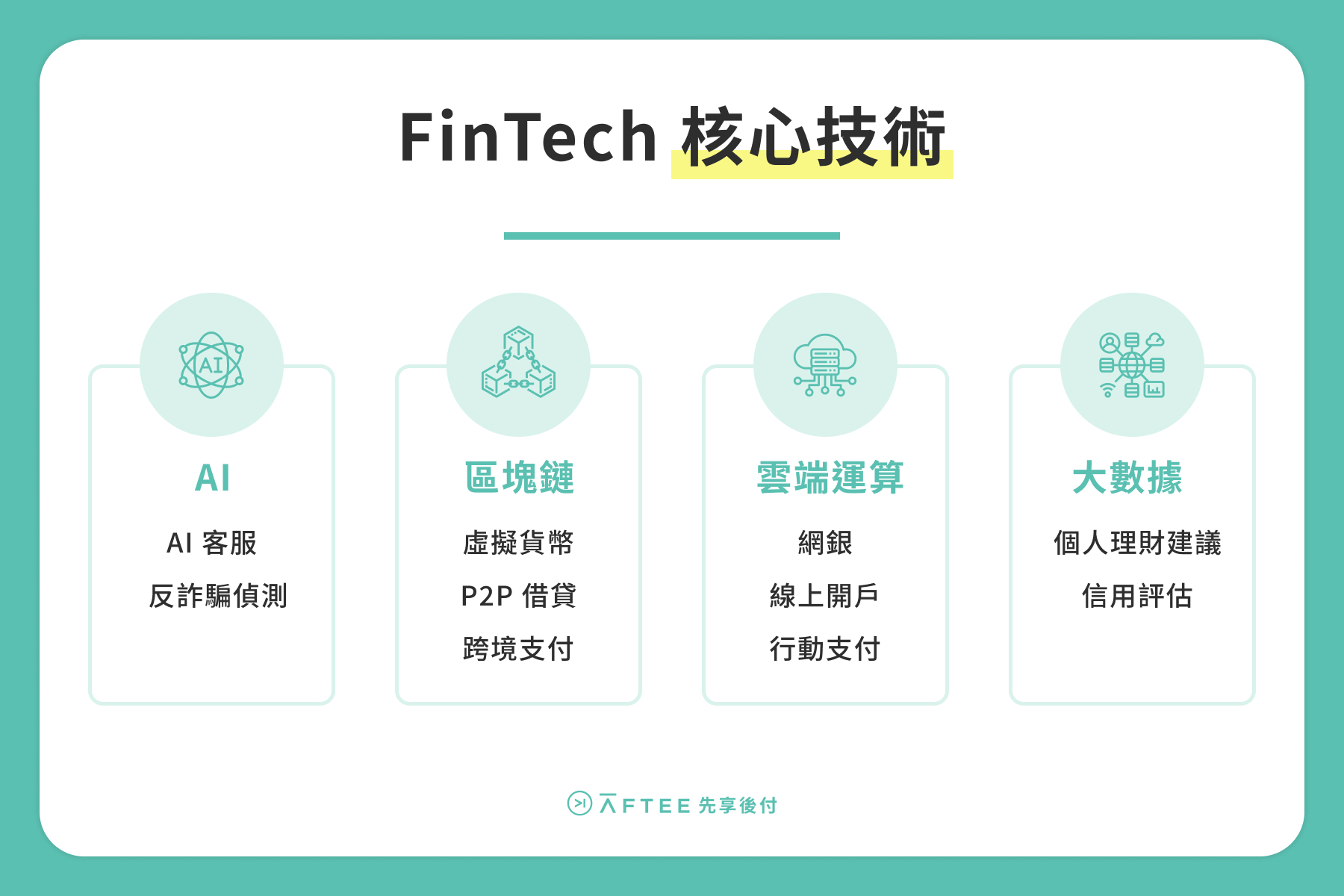

二、金融科技有哪些技術?4 大 FinTech 核心技術介紹

FinTech 之所以能讓金融服務線上化、跨越地理限制,關鍵就在於背後的 4 大核心技術:AI、區塊鏈、雲端運算、大數據,這些技術不僅大幅提升了金融服務的效率,還能優化客戶體驗,讓服務更安全、個人化。

技術 1:AI

AI(Artificial Intelligence,人工智慧)透過深度學習(模擬人類大腦的決策過程)與複雜的演算法邏輯,能在短時間內分析大量數據,進而做出精準決策與自動化操作,是 FinTech 的關鍵技術之一!例如,透過分析交易模式,可即時偵測異常交易或詐騙行為;利用 AI 的 NLP 技術(自然語言處理,理解人類語意的技術)可打造 24 小時不間斷的 AI 客服,降低人工服務成本。

根據金管會 2025 年公布的「金融業應用人工智慧調查」,在 383 家金融機構及周邊單位中,約有 33%(126 家)企業導入 AI 技術,應用場景涵蓋內部行政、智能客服及防制金融犯罪等。

技術 2:區塊鏈

區塊鏈(Blockchain)主要是利用複雜的「密碼」來記錄資料,確保資料不可被篡改、去中心化(資料分布於多個節點,不會被單一機構控制),可大幅提升交易安全性與效率。目前常見的應用包含虛擬貨幣(貨幣發行與交易不會受銀行控制)、線上借貸(透過區塊鏈上的公開數據,進行信用評分與身分驗證)等。

技術 3:雲端運算

雲端運算(Cloud Computing)技術就像是隨時都能租借的「電腦機房」,提供了彈性、安全的 IT 基礎設施(支撐系統運作的軟硬體設備),讓金融機構不需要花大錢建置自己的資料中心,就能快速推出高科技數位服務(如 App、行動支付)。此外,雲端還能根據使用量擴充或縮減,若偵測到系統有大量用戶湧入,會自動增加伺服器、記憶體等資源,確保高峰時段依然穩定、不斷線。

根據國際數據公司 IDC 預測,台灣軟體市場規模將在 2029 年達到 54.27 億美元,4 年複合成長率(2025 年~2029 年)高達 8.5%。從市場趨勢來看,雲端相關技術的需求不斷攀升,無論是系統開發、資料分析等,都會更依賴雲端運算技術。

技術 4:大數據

大數據(Big Data)其實就是來自四面八方的資料,在金融領域主要包含消費行為、交易歷史紀錄、社群互動等,將這些資料進行收集、處理及分析後,就能針對不同客戶進行客製化的預測與決策。例如,根據客戶理財的大數據(如資金需求),推薦合適的貸款、保險或投資方案。

| AI(Artificial Intelligence) | 區塊鏈(Blockchain) | 雲端運算(Cloud Computing) | 大數據(Big Data) | |

|---|---|---|---|---|

| 介紹 | 運用深度學習與演算法,可自動分析大量資料並提供智慧決策、個人化服務,提升金融操作的效率與客戶體驗。 | 透過密碼學技術實現資料不可篡改及去中心化的特性,提升金融交易的安全性與信任感。 | 為資料運算、儲存的技術,能夠讓金融機構快速部署應用程式與線上服務,降低基礎建設成本。 | 匯聚並分析客戶的交易行為、消費偏好等數據,可幫助業者挖掘客戶的潛在需求,實現更完善的客製化服務。 |

| 具體應用舉例 | .AI 客服.反詐騙偵測 | .虛擬貨幣.P2P 借貸.跨境支付 | .網銀.線上開戶.行動支付 | .個人理財建議.信用評估 |

三、每天都會接觸的金融科技應用!盤點 6 大金融科技例子

FinTech 應用不只侷限於銀行體系,從日常消費、投資、匯款到加密貨幣等,都可能藏著 FinTech 的技術。以下整理 6 個常見的金融科技應用,幫助你快速了解 FinTech 為生活帶來的便利性!

1. 新興支付

相信大家都聽過或使用過 Line Pay、Apple Pay 等支付方式,其實這些便利的支付平台就是 FinTech 的應用之一!

新興支付是除了現金、實體卡以外,透過手機、智慧手錶或線上帳戶來進行付款的方式。每次交易時,系統都會產生獨特的安全代碼,並結合指紋、臉部辨識或一次性密碼(OTP)等身分驗證,具備極高的安全性。

FinTech 支付應用主要包含行動感應支付、電子支付及第三方支付:

- 行動感應支付(如 Apple Pay、Google Pay):只要在智慧裝置的電子錢包功能裡,輸入金融卡或信用卡資訊,並進行驗證(如簡訊、專員通話),後續就可透過手機進行感應付款,不必再攜帶卡片出門。

- 電子支付(如街口支付、LINE Pay):使用電子支付會需要下載平台 App 並綁定卡片或儲值,付款時只要出示具有時效性的 QR Code(或掃描店家的 QR Code),系統就會自動從你的電子帳戶或銀行帳戶裡扣款。

- 第三方支付(如 Paypal、綠界科技 ECPay):第三方支付平台僅負責處理代收代付服務,目前廣泛應用於電商平台中。第三方支付平台業者會暫時保管買家下單時所支付的款項,等買家收到商品、確認沒問題後,平台才會將款項撥給賣家,增加網路交易的安全性。

📖 延伸閱讀:第三方支付、電子支付、行動支付差異解析!ft. 免綁卡支付神器

2. 嵌入式金融

「嵌入式金融」是將金融服務放進「非金融平台」當中,如電商、外送或叫車軟體等,讓消費者無須跳轉頁面就能完成交易。

舉例來說,目前有許多電商平台會嵌入先買後付(BNPL)結帳選項,顧客只要在結帳頁面點選先買後付,並進行簡單的身分驗證(如輸入手機號碼)即可完成下單。系統結合大數據風險評估技術,不僅能讓結帳更順暢,還可即時審查消費額度(根據用戶風險給予合理額度)。

| 從「AFTEE 先享後付」開始,感受 FinTech 的應用價值! 立即諮詢 |

|---|

3. 網銀

隨著數位轉型趨勢,許多國內銀行(如國泰、中信、玉山等)紛紛開設網路銀行或專屬 App,將轉帳、繳費、外幣兌換、申請理財產品等業務搬到線上,並藉由雲端、大數據與 AI 等技術,讓金融服務更高效、快速,是 FinTech 十分經典的應用。

另外,我國金管會 2018 年 4 月也開放國內設立無實體據點的「純網路銀行」,如 LINE Bank、將來銀行等,所有金融服務都能在 App 中完成,展現了 FinTech 去地域化(不受地點限制)的特色。

4. 加密貨幣

加密貨幣是透過密碼學技術進行「加密」的虛擬資產,也是區塊鏈技術最具代表性的應用,常見幣種包含比特幣、以太幣等。加密貨幣的所有交易都會被記錄在分散、公開且不可竄改的區塊鏈上,每個人都能看到每筆交易的時間、金額等,可有效減少詐欺、偽造或惡意修改帳本的行為。

5. API 應用程式介面

API(Application Programming Interface)應用程式介面是一種專業的語言機制,能夠讓不同系統在安全、標準化的情況下交換數據。例如,銀行可透過 API 將帳戶資訊提供給第三方的理財 App,使用者只要透過同一個 App,就能同時掌握所有銀行帳戶或投資的資訊,提升 FinTech 服務的整合度與便利性。

6. P2P 網路借貸

P2P(Peer to Peer)是一種線上借貸模式,能夠快速媒合借貸人與出借人,讓雙方可以快速配對、自由出借。P2P 借貸平台會運用 FinTech 大數據與 AI 技術,來評估借款人的信用並設定風險利率,藉此保障出借人的權益,同時,也能為無法從傳統銀行取得貸款的族群提供新的融資管道。

⚠️ 以上資訊僅為知識分享,投資前務必評估自身條件與風險。

四、FinTech 常見問題一覽:安全性、好處、商業價值一次看

我們整理了 4 個 FinTech 常見問題,從金融科技的安全性、是否會取代銀行、好處及商業價值,帶你一次掌握 FinTech 的影響力!

Q1:FinTech 安全嗎?

FinTech 的確存在資訊安全風險,但大多數的 FinTech 服務都會建置高度的保護機制,如先進的加密技術、多重驗證機制(簡訊 OTP、生物辨識等),或是利用自動化風控系統來偵測異常交易行為,保障用戶資料與交易安全。

若想降低風險,建議僅提供必要的個人資料,降低個資外洩的機率。如「AFTEE 先享後付」只須透過簡訊即可驗證、結帳,無須提供信用卡卡號、身分證字號等敏感資訊,兼顧便利性與安全性。

Q2:FinTech 會取代傳統銀行嗎?

FinTech 不太可能完全取代傳統銀行,2 者更傾向於「互利共生」的關係。雖然金融科技在支付、借貸、數據分析等領域,都有著極高的效率與便利性,但傳統銀行仍保有不可取代的優勢,像是財富管理、大額貸款、一對一諮詢等,還是會需要由人工處理與監管,以確保交易的信賴度與責任歸屬。

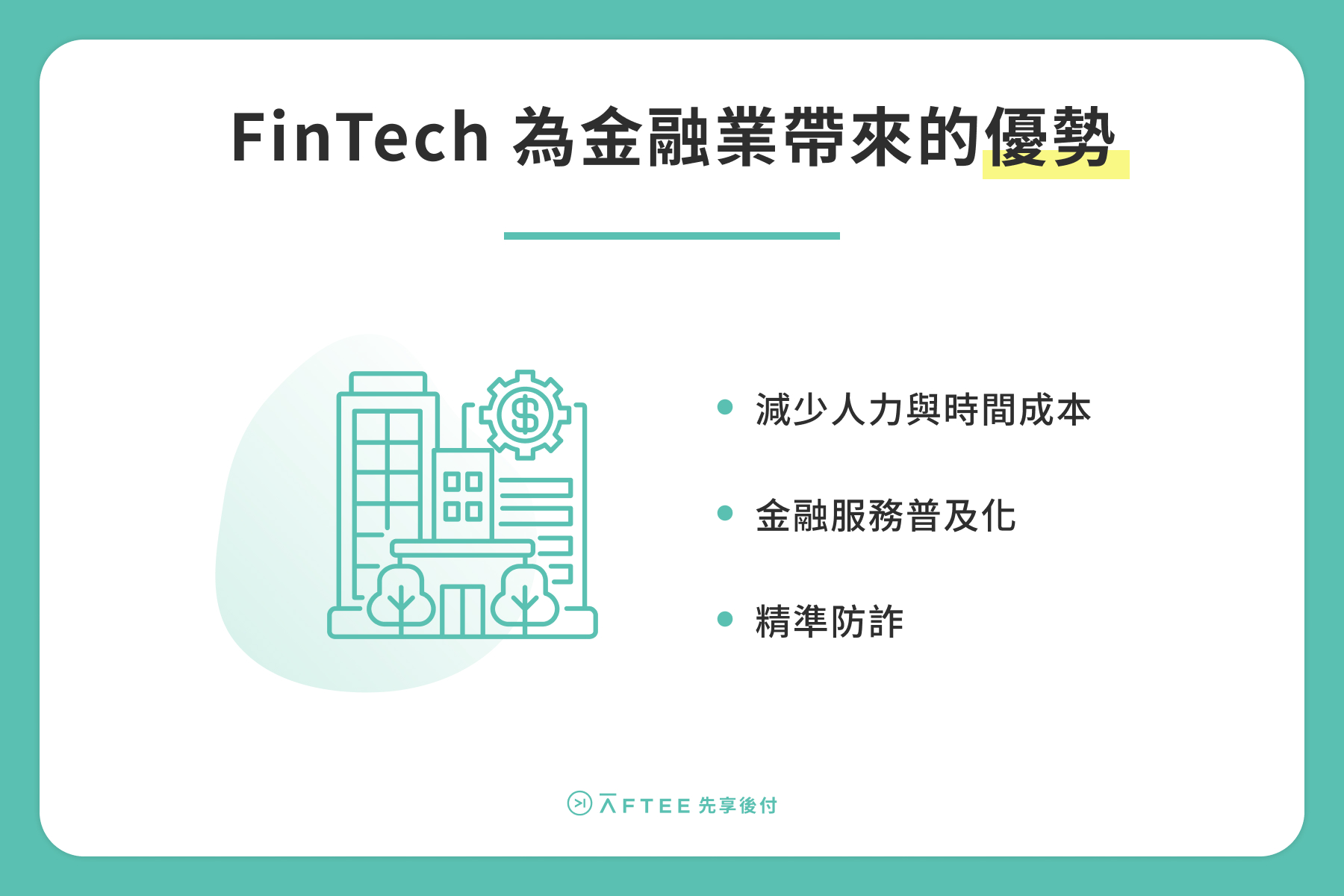

Q3:FinTech 為金融業帶來哪些優勢?

FinTech 改變了傳統金融的服務方式,主要帶來以下 3 大核心優勢:

- 減少人力與時間成本:透過 AI、自動化技術,可加快貸款審核、開戶驗證、風險評估等業務速度,不但能縮短作業時間,還能減少重複性人力需求,降低營運負擔。

- 金融服務普及化:FinTech 服務透過手機、電腦等個人裝置就能進行,即便是居住在偏遠地區者,或是因個人信用問題而無法使用銀行服務的族群,都能透過網路銀行、行動支付、線上貸款等,輕鬆參與各項金融活動。

- 精準防詐:透過 AI、大數據等技術,系統能夠在短時間內精準分析每筆交易細節(如地點、金額變動等),快速識別詐騙及可疑的交易活動,即時阻擋不當的交易。

Q4:FinTech 如何幫助電商提高營收?

FinTech 能夠降低交易門檻並優化顧客體驗,商家可引進創新、多元的支付選項來幫助提高營收。以「AFTEE 先享後付」為例,電商平台導入 BNPL 付款選項後,消費者無須綁卡或儲值就能下單,即使是無卡族、學生、信用小白都能輕鬆使用,自然就能幫商家擴大潛在客群。

五、FinTech 的實踐:Buy Now Pay Later「AFTEE 先享後付」

FinTech 不只顛覆了金融業的服務模式,也影響著消費者的付錢習慣,特別是在電商平台中,若付款流程繁瑣、選項少,顧客可能會因此放棄下單,降低轉換率。如果你想提升品牌官網的購物流暢度、擴大潛在市場,推薦你導入能貼近消費者需求的 BNPL 服務:「AFTEE 先享後付」!

「AFTEE 先享後付」擁有高速信用審核機制、即時風控技術與零跳轉結帳流程,將 FinTech 的價值落實在每一筆交易當中。此外,「先購買、後付款」的新興支付方式,不僅能消除顧客即時付款的壓力、增加下單意願,也能展現商家打造友善購物的企圖心!

以下是「AFTEE 先享後付」的特色亮點:

- 母公司於東京證交所掛牌上市,超過 20 年先買後付經驗,具備高度公信力。

- 超過 5,000 個知名大型電商平台採用,市場驗證度極高。

- 採用開發者友善 APIs,自架電商平台也能無痛導入。

- 提供多元繳費管道、支援 14~45 天的付款期限,降低支付壓力。

- 顧客只要輸入電話號碼,10 秒即可完成支付,便利性高。

- 支援零跳轉介面,降低用戶流失機率。

- 具備自動化審核額度與完善的風控技術,兼顧商家安全與顧客體驗。

| 創新支付首選「AFTEE 先享後付」10 秒快速結帳! 立即諮詢 |

|---|

參考資料: